Caso você investiu na Bolsa de valores, mercado de futuros e assemelhados, você precisará declarar o Imposto de Renda esse ano, o prazo para declarar vai até o dia 30 de abril.

É simples e fácil, você vai ver! As pessoas gostam de complicar…

Neste artigo você aprenderá como declarar o imposto de renda – com foco exclusivo em investimentos, ou seja, caso fizer juntamente com a leitura, a parte dos investimentos estará pronta!

Boa leitura!

O que é imposto de renda?

Como o nome sugere, imposto de renda é o imposto cobrado pela renda, ou seja, pelos seus ganhos.

Para o Governo fazer o acompanhamento, solicita para as pessoas e empresas informarem os seus ganhos para a Receita Federal.

Durante um ano, você ganha e gasta. O imposto é cobrado na hora do recebimento ou no final do mês subsequente ou, em alguns casos, são isentos. No ano seguinte, o Leão da Receita avalia se o que ele cobrou é de fato o que precisa ser cobrado ou não.

Para passar essa informação, é necessário fazer a Declaração de Ajuste Anual (DAA) do IRPF (Imposto de Renda sobre Pessoas Físicas), onde você informará tudo, caso for necessário!

Quem precisa declarar o imposto de renda:

Está obrigada a apresentar a DAA referente ao exercício de 2021, a pessoa física residente no Brasil que, no ano-calendário de 2020:

1 – recebeu rendimentos tributáveis, sujeitos ao ajuste na declaração, cuja soma foi superior a R$ 28.559,70

(vinte e oito mil, quinhentos e cinquenta e nove reais e setenta centavos);

2 – recebeu rendimentos isentos, não tributáveis ou tributados exclusivamente na fonte, cuja soma foi superior

a R$ 40.000,00 (quarenta mil reais);

3 – obteve, em qualquer mês, ganho de capital na alienação de bens ou direitos, sujeito à incidência do

imposto, ou realizou operações em bolsas de valores, de mercadorias, de futuros e assemelhadas;

4 – relativamente à atividade rural:

a) obteve receita bruta em valor superior a R$ 142.798,50 (cento e quarenta e dois mil, setecentos e noventa

e oito reais e cinquenta centavos);

b) pretenda compensar, no ano-calendário de 2020 ou posteriores, prejuízos de anos-calendário anteriores

ou do próprio ano-calendário de 2020;

Mais:

5 – teve, em 31 de dezembro, a posse ou a propriedade de bens ou direitos, inclusive terra nua, de valor total

superior a R$ 300.000,00 (trezentos mil reais);

6 – passou à condição de residente no Brasil em qualquer mês e nesta condição se encontrava em 31 de

dezembro;

7 – optou pela isenção do imposto sobre a renda incidente sobre o ganho de capital auferido na venda de

imóveis residenciais, cujo produto da venda seja destinado à aplicação na aquisição de imóveis residenciais

localizados no País, no prazo de 180 (cento e oitenta) dias contados da celebração do contrato de venda, nos

termos do art. 39 da Lei nº 11.196, de 21 de novembro de 2005; ou

8 – tenha sido beneficiária do auxílio emergencial para enfrentamento da emergência de saúde pública de

importância internacional decorrente do coronavírus (covid-19) de que trata a Lei nº 13.982, de 2 de abril de

2020, e que tenha recebido outros rendimentos tributáveis superiores a R$ 22.847,76 (vinte e dois mil,

oitocentos e quarente e sete reais e setenta e seis centavos).

Fonte: Obrigatoriedade de Entrega – Receita Federal

Caso você não seja obrigado declarar, mas você quer declarar, você pode.

É bom também, principalmente para ver a evolução anual do seu patrimônio.

Por que declarar imposto de renda?

Caso você seja obrigado a declarar seu imposto de renda e não fizer, haverá uma multa mínima, mais uma porcentagem sobre o seu imposto não pago.

A multa mínima é: R$ 165,74.

Como declarar imposto de renda?

Faça o download do programa da Receita Federal de 2021 aqui;

Baixe todos os seus informes de rendimentos e reúna juntamente com os demais materiais necessários, por exemplo, documentos de terra, entre outros;

Importe o arquivo caso você já fizeste a DDA ou clique em “Iniciar Declaração em Branco”;

Insira as informações na aba “Identificação do Contribuinte”.

A primeira observação a se fazer é: declarar é diferente de pagar, ou seja, você irá declarar ao Governo quais são os seus bens e o que movimentou durante o ano. Pagar ou restituir são possíveis ações posteriores.

Feito tudo isso, podemos começar a declarar os nossos investimentos e demais informações como renda e patrimônio.

Novidades do imposto de renda 2021

Esse ano houve, ao total, 9 novidades, a principal no mundo dos investimentos é a “Informação de Criptoativos”, ou seja, haverá um campo específico para você informar as suas criptomoedas.

Imposto de renda conta bancária

O seu dinheiro parado em conta e/ou aplicado em algum investimento, como por exemplo, poupança, precisa ser declarado.

Nessa parte, você seguirá o passo a passo:

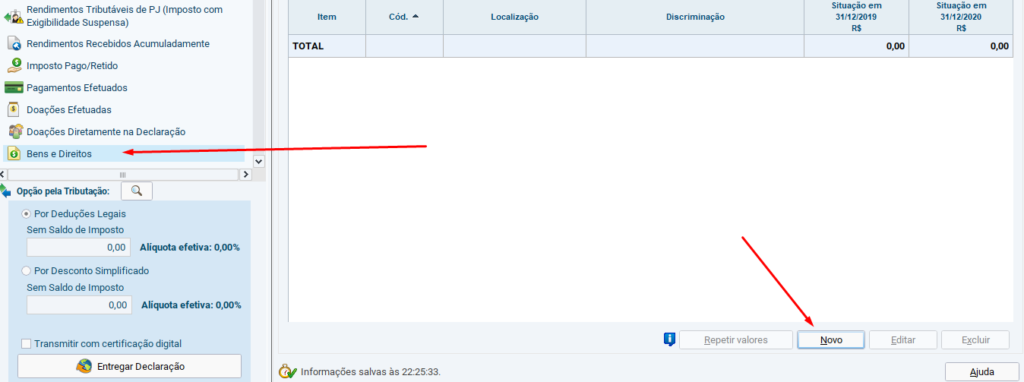

Acessará a aba “Bens e Direitos”, clicará em “novo”, conforme a imagem:

Ao clicar em “Novo”, você será redirecionado para o lugar onde adicionará os seus bens e direitos!

Então, na parte de código, será 61 para conta em banco e 69 para conta em corretoras.

A localização será o local onde reside a instituição.

O CNPJ será do Banco, você encontra no próprio informe de rendimentos.

Na parte de “discriminação”, o ideal é você ser bem específico. Por exemplo:

Saldo na conta bancária do Banco Y.

E, então, informe os valores no lugar devido.

Por último, coloque as informações bancárias do seu Banco.

Ao completar tudo, clique em “Ok”.

Renda fixa imposto de renda

As aplicações de renda fixa que têm imposto são todas com o código 45, exceto as poupanças diferenciadas, como a “Poupança para construção ou aquisição de bem imóvel”, essa por sua vez, é o código 54.

As informações serão as mesmas de cima, somente na parte da discriminação será um pouco diferente…

Pode ser por exemplo assim:

Imposto de renda Tesouro Direto

Títulos do Tesouro Direto: Tesouro Selic com vencimento em 01/01/2025 no valor de R$ xxx,xx; Tesouro Prefixado com vencimento em 01/01/2023 no valor R$ xxx,xx.

Imposto de renda CDB

Aplicações em Renda Fixa Privada: CDB emitido pelo Banco X no valor R$ xxx,xx; CDB emitido pelo Banco Y no valor R$ xxx,xx.

No final, só informar os valores necessários totais.

Neste artigo, mostrei os dois juntos pois são aplicações de renda fixa, mas você deverá adicioná-los separadamente, ou seja, Tesouro Direto com Tesouro Direto e CDB com CDB.

Em Bens e Direitos, você insere somente o valor que investiu, não o valor com rendimentos.

Imposto de renda Fundo de Investimento

Caso você investiu em algum fundo, seja de renda fixa, – curto ou longo prazo – ações, imobiliário ou outro, você precisará declarar conforme o nome diz.

Os fundos vão do 71 ao 74, caso não esteja entre esses, será o 79.

Também não tem segredo e as informações necessárias estarão no informe de rendimentos. O CNPJ é o CNPJ do Fundo.

Fundo [de o que]: [nome do Fundo] no valor de R$ xxx,xx.

Em um exemplo, para você entender:

Fundo de Renda Fixa: Inter Primus FIRF Crédito Privado no valor de R$ xxx,xx.

Como declarar rendimentos de Renda Fixa que são tributáveis?

Títulos públicos, CDBs e Fundos têm imposto retido na fonte, ou seja, são rendimentos sujeitos a tributação exclusiva.

Portanto, para declarar os seus rendimentos, olhe o quanto rendeu no informe de rendimentos.

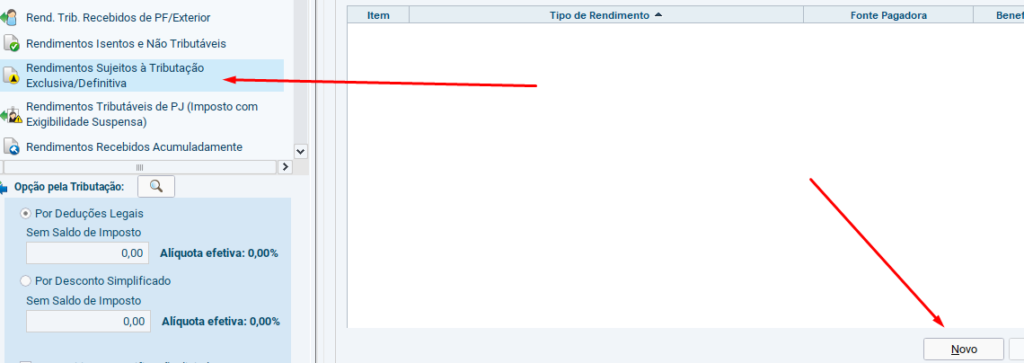

No Programa Gerador da Declaração (PGD), clique em “Rendimentos Sujeitos a Tributação Exclusiva/Definitiva” e depois em “Novo”, conforme ilustra a imagem.

Para declarar rendimentos das suas aplicações financeiras, selecione o código 06 e informe os valores mais o nome e o CNPJ da Fonte pagadora.

Caso você veja o rendimento zerado, provavelmente é porque você comprou e o título não venceu, então você não precisará declarar.

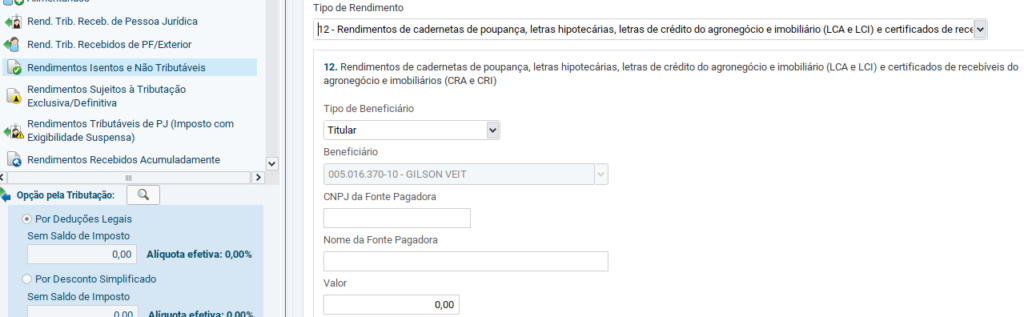

Como declarar rendimentos de Renda Fixa isentos?

Algumas aplicações financeiras não cobram imposto, como por exemplo, poupança, LCI e LCA, CRI e CRA, entre outros. Como declarar?

A aba para declarar é “Rendimentos Isentos e Não Tributáveis”. O código para esses investimentos é o 12 e as informações necessárias estão no informe de rendimentos.

Em valor, você colocará todos os rendimentos unidos dessas aplicações.

Feito tudo isso, a princípio, a parte da renda fixa foi!!

Como declarar ações no imposto de renda?

Declarar as ações também são fáceis e, com os informes de rendimentos à mão, ficará muito mais fácil!

Em primeiro lugar, acesse o Canal Eletrônico do Investidor (CEI). Então, entre na parte “Extratos e Informativos -> Negociação de Ativos”.

Selecione a corretora e o ano que você está declarando (01/01/XXXX até 31/12/XXXX). Para finalizar, clique em “Consultar”.

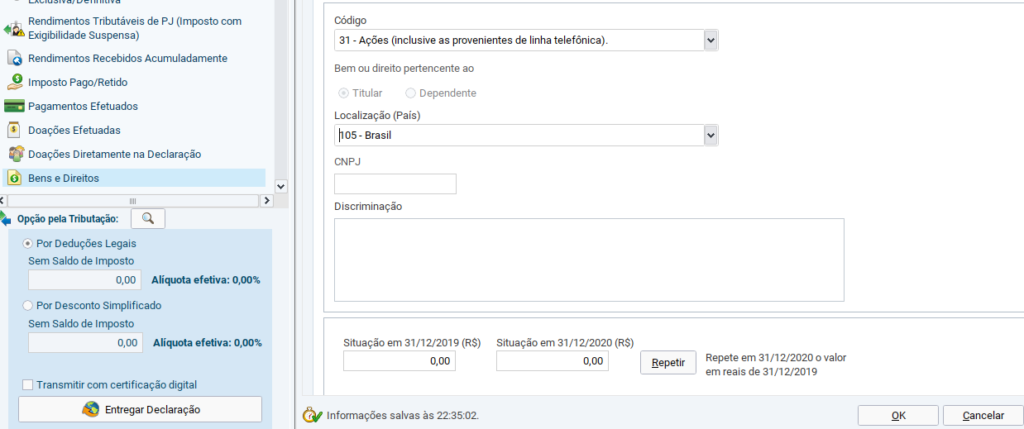

No PGD, vamos ir novamente em “Bens e Direitos” e em “Novo”.

Durante um ano muita coisa acontece… e as pessoas mantém posição, vendem, compram mais por algum motivo…

Então, vamos separar os principais casos!

Ações compradas e mantidas:

Vamos supor que você comprou durante o ano 100 ações de Itaúsa e não movimentou até a virada do ano.

Nesse caso, você selecionará o código 31, e no lugar do CNPJ, é o CNPJ da empresa que você é sócio.

Na parte da discriminação, nesse caso, será:

100 ações de Itaúsa S.A., código de negociação ITSA4, custo total de R$ xxx,xx.

Lembrando que é o custo que você pagou para adquirir que você colocará agora. Sobre ganhos e dividendos ou juros sobre capital próprio, vamos ver depois.

O custo você poderá ver lá no CEI. No entanto, será o custo para tê-las sem contar as taxas e emolumentos.

Você pode adicionar o custo de taxas, emolumentos e impostos caso queira no custo total.

Para mim é um valor baixo (invisto através de uma corretora 0% na taxa de corretagem), então relativamente não compensa o trabalho. No meu caso, é melhor usar o valor do CEI.

A mesma Ação comprada com preços distintos:

Imagine que você comprou 2 vezes 1 lote de ação do Bradesco durante o ano, como declarar?

Se lembra da tabela de negociação de ativos no CEI?

Você terá as 2 compras nessa tabela, e no final, você terá um resumo das suas posições.

Você pode somar as compras dos 2 lotes e colocar isso na DAA ou pode ver no resumo o preço médio e multiplicar pela quantidade, nesse caso, 200 ações.

Para você entender melhor, vou colocar preços:

A pessoa compra por R$ 11,16 um lote e, mais tarde no mesmo ano, compra mais um lote por R$ 9,81 cada ação.

11,16 * 100 + 9,81 * 100 = Custo total

O resultado é R$ 2.097,00.

Na parte final do CEI, estaria 200 unidades e preço médio (PM) de R$ 10,485. Então, é só multiplicar.

Na parte discriminativa, segue o mesmo processo de antes:

200 ações de Bradesco S.A., código de negociação BBDC4, custo total de R$ 2.097,00.

Ações compradas e durante o ano, vendidas. Como declarar?

Você declara na parte “Bens e Direitos” tudo aquilo que você dormiu comprado/posicionado no dia 31/12 do Ano da declaração.

Portanto, caso você tinha 200 ações e vendeu 100 ações durante o ano, você precisará declarar somente as 100 ações.

Por conseguinte, caso você tinha 200 ações e vendeu as 200 ações durante o ano, não precisará declarar agora na parte “Bens e Direitos”.

Como declarar ações vendidas?

Primeiro, você precisará ver se vendeu ou não o valor superior a 20 mil reais em um mês.

Como declarar ganhos líquidos em ações realizadas até 20 mil reais em um mês:

Na aba “Rendimentos Isentos e Não Tributáveis”, clique em “Novo”, selecione o código 20 e diga o valor que ganhaste na operação.

Bem simples, veja quanto gastou na compra e subtraia pelo valor ganhado na venda, por fim, inverte o sinal.

Então, ao comprar por 560 reais e vender por 800 reais, o seu lucro foi de 240 reais.

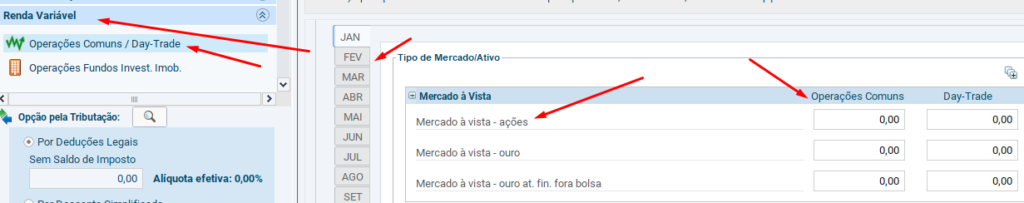

Como declarar prejuízo em ações?

É bem simples, clique em “Renda Variável” -> “Operações Comuns / Day Trade”.

Selecione o mês em que você teve prejuízo e informe o seu prejuízo.

Vamos supor que acontecesse o contrário, você comprou por 800 reais e vendeu por 560 reais, prejuízo de 240 reais.

Você informará no mês (podes consultar no CEI), -240,00.

Não esqueça do sinal de menos.

>>> Guia completo sobre ações!

Como declarar ganhos líquidos em ações realizadas em um mês maior do que 20 mil reais:

Vamos supor que você comprou para 18 mil reais e, no mesmo ano, vendeu por 22 mil reais dentro de um mês.

A sua operação em ações foi maior do que 20 mil reais e o seu lucro foi de 4 mil reais.

Nesse caso, será tributado.😒

Para declarar isso, você precisará ir em “Renda Variável” -> “Operações Comuns / Day Trade”.

Nessa tabelinha, clique no mês em que você fez a venda e informe o lucro de 4.000 reais menos emolumentos, taxas e impostos (não o DARF).

Onde declaro o pagamento de imposto durante o ano:

Você, ao vender mais do que 20 mil reais em um mês com lucro, precisa pagar DARF – 15% sobre o lucro – até o último dia do mês subsequente.

Para informar isso em sua DDA, na mesma aba de cima, no final, há uma laguna chamada “Imposto pago”. Nesse lugar, você informará o valor pago na DARF.

Assim sendo, você não será bi tributado.

Como declarar dividendos no imposto de renda?

Vai na aba “Rendimentos Isentos e Não Tributáveis” -> “Novo”, insere o código 9. Em CNPJ, é o CNPJ da empresa que lhe pagou os dividendos e em “Nome…”, é a razão social dela. Em valor, é o quanto você recebeu.

Inegavelmente, para cada empresa, você precisará criar um “Novo”.

As informações como a Razão Social e o CNPJ estão no informe de rendimentos ou você pode consultar no site da B3 aqui ou no próprio site da companhia.

Como declarar Juros Sobre Capital Próprio no imposto de renda?

Vamos na aba “Rendimentos Sujeitos a Tributação Exclusiva/Definitiva” -> “Novo”, selecione o código 10.

A questão do CNPJ e da Razão Social é da empresa em qual você é acionista.

Por último, em valor, informe o valor “Total declarado” em seu informe de rendimentos.

Como declarar Juros Sobre Capital Próprio em transição no imposto de renda?

Pode ser que, em seu informe de rendimentos, tenha Juros sobre Capital Próprio em trânsito, como fazer para declarar?

Na aba “Bens e Direitos” -> “Novo”. O código usado para isso é 99.

Na parte da discriminação, pode ser assim:

Créditos em trânsito – Juros Sobre Capital Próprio: [Razão Social] – CNPJ [].

Portanto, é melhor que você faça um “Novo” para cada empresa.

Como declarar aluguel de ações?

Em primeiro lugar, vamos encontrar essa informação – caso você não tenha.

Dessa forma, entre novamente no CEI e siga o passo a passo:

“Extratos e Informativos” -> “Empréstimo de Ativos” -> “Informe de Rendimentos”. Selecione o ano em que você estará fazendo a declaração, por exemplo, caso você queira de 2020, clique em 2021.

O valor ganho pelo aluguel de ações estará em “Aplicações de Renda Fixa”.

Para declarar, como o imposto é retido na fonte, vamos na aba “Rendimentos Sujeitos a Tributação Exclusiva/Definitiva” -> “Novo”, nesse caso, será o código 06.

Na parte do CNPJ e da Razão Social, coloque as informações da empresa B3, nossa bolsa de valores.

Em valor, é o valor disponível no documento que acabamos de baixar.

A princípio, na parte das ações, você está pronto!

>>> Veja aqui como alugar as ações!

Como declarar Fundos Imobiliários?

Para começar, vamos encontrar os valores investidos no CEI, em “Extratos e Informativos -> Negociação de Ativos” e, de preferência, esteja com os informes de rendimentos.

Como é de sua posse, para declarar Fundos Imobiliários (FIIs), vamos ir na aba “Bens e Direitos”, clicar em “Novo” e, selecionar o código 73.

Na parte do CNPJ, você pode conferir no informe de rendimentos ou no site da B3, aqui.

Na parte da discriminação, você precisará colocar quantas cotas, a razão social do fundo, o código de negociação e o custo total que você investiu.

Por exemplo: 19 cotas de MAXI RENDA FDO INV IMOB – Código de negociação MXRF11 – Custo total de R$ 201,40.

2 observações:

No CEI, na parte de resumo, você pode verificar quantos FIIs tinha no final do ano e multiplicar pelo preço médio. Nesse preço médio, já está a questão de subscrição de um FII.

Caso você queira adicionar os custos operacionais como taxas e emolumentos, soma-se com o valor total e coloca tanto na parte discriminativa como no valor abaixo.

Como declarar proventos dos FIIs no imposto de renda?

Para você encontrar essa informação, pode consultar no informe de rendimentos ou no extrato da sua conta.

Como os proventos são isentos de imposto de renda, vamos declarar na aba “Rendimentos Isentos e Não Tributáveis” -> “Novo” e, insira o código 26.

O CNPJ da fonte pagadora você precisará consultar no informe de rendimentos ou pesquisar, porque em alguns casos, a fonte pagadora é o próprio FII, em outras, é a administradora do FII.

No “Nome da Fonte Pagadora” é a razão social da empresa pagadora.

Na parte da descrição, você pode colocar:

Rendimento do [].

Por exemplo: Rendimento do MAXI RENDA FDO INV IMOB.

Em valor, informe o que você recebeu durante o ano.

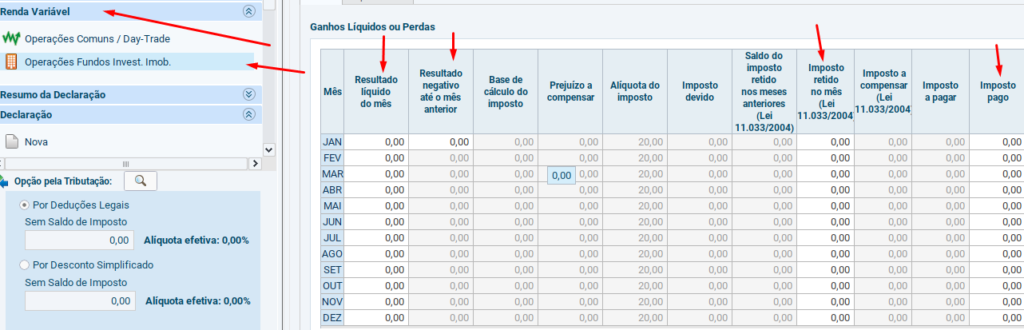

Como declarar venda de um Fundo Imobiliário?

Vai na aba “Renda Variável” -> “Operações Fundos Invest. Imob.” e descreva as informações necessárias.

Na parte do “Resultado líquido do mês”, você colocará o lucro ou prejuízo (-) do mês. Você pode verificar essa informação na tabela do CEI.

Na parte “Resultado negativo até o mês anterior”, está pedindo o quanto você está acumulando de prejuízo. Por exemplo, você tem um prejuízo de 20 reais, no próximo mês, lucrou 15 reais, o imposto até então é zero. Pode usar o resultado do ano anterior.

Já na coluna “Imposto retido no mês”, precisa informar o imposto pago automaticamente na hora da venda, conhecido como dedo-duro. Isso você encontrará na nota de corretagem, descrito como IRRF.

Por último, em “Imposto pago”, é o que você já pagou através da DARF. As operações de FIIs com lucro acima de R$ 10,00 precisa ser emitido uma DARF e pagar até o mês subsequente da venda.

>>> Guia completo sobre Fundos Imobiliários!

Como denotado no início do artigo, agora há um local específico para você lançar os seus criptoativos!

Como declarar Bitcoin?

Vá na aba “Bens e Direitos” e clica em “Novo”, selecione o código 81 e na descriminação descreva a quantidade e onde você tem os seus Bitcoins, caso seja em uma Exchange, digite o CNPJ.

Veja as principais perguntas e respostas sobre imposto de renda aqui!

Conclusão

Declarar imposto como comentado no início é simples e fácil.

Altamente necessário para quem é obrigado. É uma ferramenta para você, novamente observar, que ao investir, o imposto é muito baixo, principalmente, quando você vai comparar com uma empresa.

Caso haver alguma dúvida, pode comentar aqui de forma geral – vou preparar um conteúdo Perguntas e Respostas sobre Imposto de Renda – para resolver, entre em contato com um contador.

Dessa forma, as informações presentes nesse artigo são as principais e as necessárias para você declarar o seu imposto de renda no quesito investimentos em bolsa, eu mesmo fiz ano passado e vou fazer esse ano novamente.

Entretanto, caso ficou confuso em alguma parte, pode comentar aqui nos comentários.