O fundo de renda fixa é um investimento onde você delega o seu dinheiro para um gestor investir em ativos de renda fixa e derivativos.

Selic, Tesouro Direto, CDI, CDB, LCI, RDB e outros. A sopa de letrinhas não para. Um gestor profissional além de ter acesso a melhores produtos, entende melhor e acompanha o mercado diariamente.

Como comentado, você delega, diferente de de largar. Por isso vou descrever todos os cuidados para investir em um ótimo fundo de renda fixa, caso você queira delegar.

Algumas atividades nós não gostamos e, investir pode ser uma delas para você.

Entregar o seu dinheiro para um gestor profissional pode ser a sua solução, podendo assim, sem precisar estudar o mercado, receber acima do CDI.

No entanto, como todo investimento tem os seus prós e contra… e entender o que vamos fazer é essencial, leia o artigo até a última linha para fazer a melhor escolha.

Ótima leitura!

Defina Renda Fixa

Investimento com rentabilidade previsível no momento da compra.

Quando você investe em algo que seja cunhado a renda fixa, você tem uma previsibilidade da rentabilidade, podendo ser fixa (7% ao ano) ou atrelado a um índice (100% do CDI).

O que é Fundo de Renda Fixa?

Fundo de renda fixa é uma carteira composta por ativos de renda fixa (no mínimo, 80%) e pode usar derivativos para alavancagem, sendo administrada por um gestor qualificado.

Os ativos de renda fixa mais comuns são CDBs, LCI e LCA, Tesouro Direto, Debêntures.

Para explicar melhor a dinâmica, pense nos seus amigos. Você reúne todos e aplicam o dinheiro em renda fixa, contrata uma administradora para cuidar dos trâmites e um gestor para cuidar dos investimentos.

Sobre os derivativos, é uma estratégia que procura aumentar a rentabilidade.

O gestor trabalha com isso há um bom tempo, então, querendo ou não, ele tem muita experiência…

Classificação dos Fundos de Renda Fixa

Os fundos de investimentos podem ser divididos em fundo de renda fixa, cambial, multimercado e de ações.

Porém, cada um deles pode ter mais divisões, explicarei cada uma antes que você diga que fundo de renda fixa é tudo igual.

Essa classificação foi determinada pela ANBIMA e está formalizada nessa cartilha.

Em resumo, podemos dizer que a classificação leva em conta três níveis:

- Classe de ativos;

- Tipo de gestão e riscos;

- Principais estratégias.

No primeiro nível – classe de ativos – é onde os fundos de renda fixa investem, ou seja, os próprios ativos de renda fixa.

No segundo nível – tipo de gestão e riscos – começa a dividir entre ativa e passiva e os possíveis riscos que cada fundo pode correr em seus investimentos.

Nesse nível, estão:

Fundo de renda fixa simples

Fundo de renda simples são os fundos que investem 95% do seu patrimônio em títulos públicos ou em opções com risco de crédito semelhante.

Os 5% restantes pode ser usado para investir em derivativos, porém somente com o intuito de proteger a carteira.

O fundo pode operar operações compromissadas, desde que seja com títulos públicos ou investimentos com risco de crédito semelhante.

Não pode investir no exterior e ter exposição elevada em crédito privado.

Para baratear o custo, todos os documentos e informações sobre o fundo precisam estar disponíveis eletronicamente (na internet).

E por último, para facilitar o acesso, o investidor não pode ter barreiras, como por exemplo, assinar um termo de adesão e ciência de risco ao investir, nem passar por suitability.

Fundo de renda referenciado

Esse por sua vez procura acompanhar um índice de referência ou uma taxa de juros do mercado.

O mais popular é o “Fundo DI”, que tem por objetivo seguir a taxa dos juros entre os bancos, o CDI (Certificado de Depósito Interbancário).

As regras para esse tipo de fundo é que mantenha 95% do seu capital investido na taxa de referência, sendo 80% em títulos públicos, investimentos com baixo risco de crédito ou em cotas de fundos de índice que invistam nessas características.

Na imagem, aparece como indexado.

Fundo de renda fixa Ativos

Quando você começa a classificar as coisas, você tem aqueles que não se encaixam em nada. Esse é o caso dos ativos.

Eles são determinados pelo seu tempo de duração e pelo seu risco.

Com o tempo de duração temos algumas características, como por exemplo:

- Duração baixa: fundos com objetivo de retorno financeiro cuja duração média ponderada dos títulos da carteira é inferior a 21 dias. Dessa forma, conseguem minimizar os riscos da flutuação da taxa.

- Duração média: fundos com objetivo de retorno onde a duração média é igual ou superior à apurada no IRF-M (índice da ANBIMA com base nos títulos públicos federais prefixados) do último dia útil de junho. Buscam limitar oscilações nos retornos decorrentes das alterações nas taxas de juros futuros.

- Duração alta: fundos cuja duração média ponderada dos títulos da carteira é igual ou superior à do IMA-GERAL (índice da ANBIMA com base em todos os títulos públicos federais) apurada no último dia útil de junho, estão mais expostos às oscilações de taxas de juros futuros;

- Duração livre: Busca por meio de ativos de renda fixa retorno financeiro sem exigências de limites mínimos ou máximos para a duração da carteira. Somente nesse caso, pode fazer hedge (proteção).

No terceiro nível, separamos por risco de crédito, ou seja, a exposição do fundo referente ao pagamento do compromisso acordado.

Quanto as opções, podemos classificar em:

- Soberano: fundos que investem 100% do seu capital em títulos públicos, menor risco no mercado;

- Grau de investimento: fundos com 80% do seu patrimônio investido em títulos públicos ou em opções com riscos semelhantes;

- Crédito livre: fundos que investem mais de 20% em ativos de renda fixa de médio e alto risco de crédito.

Investimento Exterior

Por último, há fundos brasileiros que investem fora.

Nesse caso, no terceiro nível são separados em dois tipos:

- Investimento no exterior: Fundos que investem no exterior com parcela superior a 40% do patrimônio líquido;

- Dívida Externa: Fundos que investem no mínimo 80% de seu patrimônio líquido em títulos representativos da dívida externa de responsabilidade da União.

Como funciona o fundo de investimento de renda fixa?

Se lembra da reunião dos seus amigos? Pois é…

Cada um colocou uma quantia x, uns mais e outros menos.

O patrimônio do fundo fundado é igual ao dinheiro depositado nele. Esse patrimônio (todo) é dividido em cotas (partes), e cada amigo terá x cotas do fundo.

O gestor irá aplicar onde ele achar mais conveniente, se investir bem o patrimônio do fundo subirá, o inverso também é real.

Cada investidor ganhará referente ao seu dinheiro depositado, ou seja, caso a cota valorize 5%, o rendimento de cada cotista será de 5%.

Fundo de renda fixa ou Tesouro Selic

Como vimos, há diversos fundos de renda fixa, com isso, teria que analisar cada caso.

No entanto, o tesouro Selic é o mínimo que você espera, chamamos isso de custo de oportunidade.

Para o investidor pessoa física, até 10 mil reais tem isenção da taxa de custódia (0,25% ao ano), ou seja, caso você não tenha 10 mil reais para aplicar, para você investir em um fundo de renda fixa, o fundo precisa render acima de 100% do CDI, para compensar.

O caixa é melhor no Tesouro Selic ou fundo de renda fixa?

Os maiores investidores tem caixa e como vimos há pouco tempo, “cash is king” (caixa é rei).

Aqui vai muito de você, a pergunta não tem resposta certa, coloca as informações em uma planilha e compare-as.

Fundo de renda fixa vantagens e desvantagens

Como denotado, todo o investimento tem seus prós e contra.

Analisar as vantagens e desvantagens é essencial para investir bem, ainda mais hoje com as taxas de juro nas mínimas históricas.

Vantagens

- Fácil de entender:

Por se tratar de um investimento conservador, o investimento é fácil de entender.

Parece muita coisa no início, mas não se esqueça, só precisa aprender uma vez.

A decisão de comprar e vender fica a critério do gestor.

- Investimento acessível:

Você não precisa de muito para investir e delegar a função para um gestor.

O mínimo, geralmente, é R$ 100,00 para adquirir cotas, comparando com outros fundos, é acessível para todos.

- Fundo com liquidez diária:

Uma boa parte dos fundos de renda fixa possibilita o resgate e o dinheiro no mesmo dia na conta, explicarei como ver isso mais abaixo.

- Rendimento:

Não compare bananas com maçãs. O rendimento da maioria dos fundos de renda fixa supera o benchmark, que seria o CDI.

Por não correr riscos exagerados e pelo nome renda fixa, não significa que não haverá perdas.

O fundo pode investir em debêntures e a empresa não pagar. Caso isso aconteça, as cotas sentirão o impacto.

- Diluição de custos e poder de negociação:

Imagine que aparece dois investimentos para você, um CDB com 120% de rentabilidade com x de investimento e uma LCI com 107% de rentabilidade também com x de investimento.

Nesse caso, você precisará de 2 “pila”, certo?

Mas você só tem um “x “pila”. Qual escolher?

O gestor saberá melhor e terá mais tempo. E o principal, possivelmente ele pode optar pelos dois e ainda negociar uma taxa maior do que as propostas.

Em questão de custos, caso for um custo fixo, ou seja, independente do valor investido, o fundo conseguirá diluir mais provavelmente do que eu ou você sozinho.

- Igualdade:

Os rendimentos são distribuídos de forma idêntica em relação as cotas.

Vantagens deixadas de lado:

- Derivativos:

Eu não acompanho muitos os fundos de renda fixa, então eu não sei de nenhum que ficou muito acima da média.

Como eu não sei fazer hedge em renda fixa e, como os fundos tem essa possibilidade, é um ponto a mais para eles.

- Operações compromissadas:

É uma operação onde uma instituição financeira precisa do dinheiro e não dos títulos, no momento. Dessa maneira, ela vende o direito de compra dos títulos e usa o dinheiro. Essa operação é de curto prazo.

As operações compromissadas não estão disponíveis para o público em geral.

Por isso torna-se uma vantagem para os fundos de renda fixa.

Como vimos, além de ser prático, você investe em um fundo diversificado.

Desvantagens

- Não conta com a proteção do FGC:

Uma característica comum nos investimentos de renda fixa é a proteção do fundo garantidor de crédito (FGC).

Quando você investe diretamente, na maioria das vezes há a proteção da Guarda Nacional ou do FGC.

Ou seja, se o fundo der calote, você perde todo o dinheiro aplicado.

- Alavancagem:

Alguns fundos de renda fixa podem se alavancar. Caso há perda superior do seu patrimônio, os cotistas terão que arcar com o prejuízo.

- Come-cotas:

Para fins tributáveis, nos meses de maio e novembro, algumas cotas do fundo são “perdidas”, imposto incide 2 vezes ao ano.

- Taxas

Vou explicar cada uma, mas o serviço do gestor é pago por meio de taxas e tem a tributação do Governo.

- Composição:

Somente o gestor poderá decidir onde colocará o dinheiro, a hora de comprar ou vender e outras decisões.

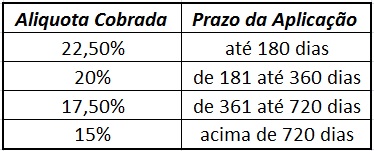

Tributação

Nos fundos de renda fixa há dois tipos de impostos.

IOF

O imposto sobre operações financeiras (IOF) incide nos primeiros 30 dias, ou seja, caso você resgate após os 30 dias, não será tributado.

Imposto de Renda (IR)

O IR é cobrado duas vezes por ano, no último dia útil do mês de maio e novembro.

Quanto mais tempo você deixar o seu dinheiro, menor será a alíquota.

Essa tabela serve para os fundos de renda fixa de longo prazo.

Já os que por essência tem aplicações de curto prazo (máximo 365 dias), não conseguem menos de 20%.

Os dois impostos são somente sobre os rendimentos.

Taxa de administração

Não existe almoço grátis. Você pode ter um gestor qualificado aplicando o patrimônio e conseguir rendimentos acima da taxa que você pessoalmente conseguirá.

Mas isso tem um custo, e é pago pela taxa de administração.

Por mais que seja o “salário” do gestor, não podemos esquecer que é o nosso dinheiro suado.

É necessário pagar, mas ficar de olho também, para pagar por um bom serviço.

Dois pontos a se atentar:

Por mais que a taxa administrativa seja anual, a cobrança é feita diariamente.

O administrador pode reduzir as taxas a qualquer momento, mas para aumentá-las é preciso aprovação prévia em assembleia geral.

Taxa de performance

Quanto se tem resultado, na minha opinião, precisa ser premiado.

A taxa de performance incide caso o fundo de renda fixa obtém maior rendimento sobre o seu índice, descontando todas as taxas e impostos, caso estar no regulamento.

Apesar de muita gente ser contra essa taxa, reflete sobre:

Tirar a taxa de administração e deixar somente a taxa de performance?

Nem todos os fundos tem essa taxa e os fundos de renda fixa não podem cobrar, a não ser que o Fundo seja:

- Investimento disponível somente para investidor qualificado;

- Classificado como “longo prazo” com benefícios fiscais;

- Classificado como “renda fixa – dívida interna”.

Taxa de entrada e saída

Isso mesmo. Fundo é uma festa?

A maioria não cobra essa taxa, mas leia todo o prospecto antes de investir.

Quanto rende o fundo de renda fixa por mês?

Não há como ter certeza. Em um geral, é esperado rendimento mais alto do que 100% do CDI.

Não há como dizer principalmente por causa dos índices diferentes e alguns investem no exterior.

Acredito que podemos ver muito olhando o histórico dos fundos para ver a rentabilidade.

Liquidez do fundo de renda fixa

Os fundos de renda fixa tem liquidez diferentes, mas antes de explicar sobre a liquidez, quero dar atenção para a carência.

A carência de um investimento é importante, caso seja de 90 dias, significa que você precisará deixar o dinheiro rendendo por 90 dias, mesmo que a liquidez seja imediata.

O que significa o D+ nos investimentos?

O D significa dias e o + é acompanhado de um número, esse por sua vez indica quantos dias demorará para você resgatar.

- Data para conversão em cotas: D+0;

- Data para pagamento de resgate: D+2.

Nesse caso, o dinheiro investido transforma-se em cotas “na hora”, e o dinheiro será depositado na conta do banco 2 dias após o resgate.

Alguns pontos sobre liquidez:

- Como já citado, o regulamento poderá citar um prazo de carência;

- O administrador, em casos de iliquidez, poderá convocar para uma assembleia geral extraordinária para comunicar o fechamento do fundo (ou seja, caso você queira ter o dinheiro, não poderá resgatar, terá que vendê-lo);

- Caso não seja cumprido a liquidez, independente qual for, a cada dia que passa sem o pagamento será adicionado 0,5% sobre o valor de resgate, salvo nos casos de iliquidez.

Fundo de renda fixa fechado

Quando você ir investir em um fundo, provavelmente estará aberto.

Leia o prospecto, pode ser que ele fechará daqui um tempo ou quando chegar a um certo patrimônio.

Nos fundos fechados não há entradas e saídas de cotistas. Assim como, os próprios cotistas não conseguem aportar mais nesse fundo e não tem investimentos de novas pessoas.

Caso o fundo querer, ele pode reabrir para investir, chamamos isso de “rodadas de investimento”.

Como o resgate não é permitido, os cotistas atuais precisam vender as suas cotas para outros investidores caso queiram o seu dinheiro líquido, por isso muitos fundos passaram a ser negociados no mercado secundário ou em balcão.

Fundos de renda fixa podem apresentar volatilidade?

Pode sim, por investir em títulos públicos e usar derivativos como proteção ou para alavancar, há como apresentar volatilidade.

Como escolher um fundo de renda fixa

Antes de olhar para um investimento, precisa pensar o que você quer. Dependendo do seu perfil, alguns fundos de renda fixa não poderão nem entrar na lista de possíveis candidatos.

Vou apresentar as características que você deve tomar cuidado quando for investir.

Confira:

Perfil e risco

Por mais que seja renda fixa, você pode perder dinheiro. Você estará preparado para isso?

Aqui há um filtro grande, pois a oscilação do mercado, os investimentos privados não pagos pode representar uma perda na cota no curto prazo, que provavelmente se ajustará no longo prazo.

Benchmark

Observar qual é o índice de referência do fundo é um ótimo filtro.

Você precisa estar com o mesmo objetivo do que o fundo.

Geralmente a taxa de juros é o CDI, mas também pode estar atrelado à inflação, como o IMA-B.

Taxas

Aqui o filtro é maior ainda podendo zerar as opções. Olhar se é viável pagar a taxa de administração e as demais taxas discutidas neste artigo…

Resgate e Liquidez

Você precisa saber dessa informação antes de investir. Caso eu resgate hoje, em quanto tempo terei o dinheiro na minha conta?

Também, como já denotado, observe se tem taxa de carência.

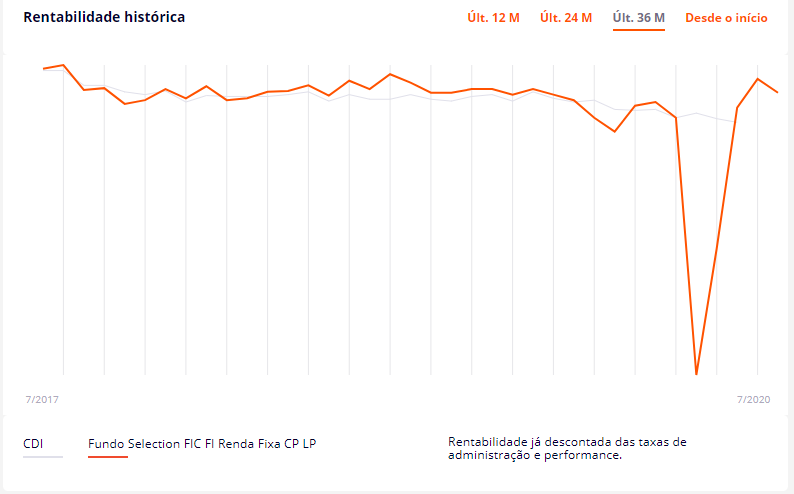

Histórico e Rentabilidade

Por mais que retorno passado não seja garantia de retorno futuro, é importante saber como o fundo saiu em momentos distintos.

Essas informações podem ser consultadas aqui com o nome ou CNPJ do fundo.

No site da vérios, também há como simular.

Documentação

Você vai dar o seu dinheiro suado para uma pessoa investir.

Como você pretende delegar essa função, seria interessante você ver qual a estratégia usada, como funciona as taxas, o histórico do gestor se houver, entre outros.

No site da CVM ou no próprio site do fundo você consegue acessar o prospecto.

Como investir em um fundo de renda fixa

Abre a conta em uma instituição financeira, fundos de investimentos e procure por um fundo de renda fixa.

O principal não é saber como, mas sim qual.

Dentre os pontos que eu citei, você leu todo o artigo e entendeu as diferenças entre os fundos de renda fixa!!

Crie uma conta em uma distribuidora de fundos

Para você investir, precisará de uma intermediadora. Nesse caso aqui, pode ser uma corretora de valores.

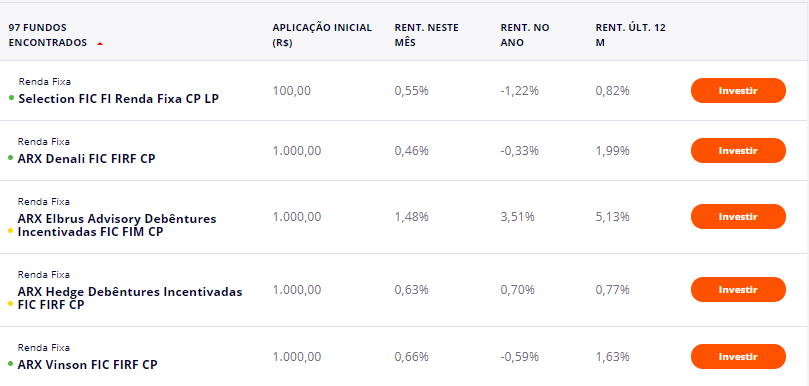

Estude os fundos disponíveis

Você pode ir na aba fundos de investimentos e aplicar o filtro “renda fixa”.

Aqui você poderá ver o nome, a política de investimento, a lâmina e o regulamento dos fundos.

Leia com atenção e compare uns com os outros.

Transfira dinheiro para a corretora

Faça uma TED/Pix do seu banco para a mesma titularidade da corretora.

Análise o histórico do fundo

Pelo papel parece ótimo fundo, taxas baixas e com o regulamento lido, estou decidido, é esse fundo mesmo.

Antes de investir, consulte a rentabilidade do fundo e do gestor em outros fundos, caso houver.

Em conclusão, imagina ver essa surpresa:

Invista

Com o dinheiro na conta e com o fundo escolhido, só falta investir. Coloque o seu dinheiro para trabalhar para você!

Quando vale a pena investir em um fundo de renda fixa

Delegar conhecendo um pouco sobre acredito ser uma boa ideia.

Por isso, listarei 3 momentos que possam fazer vale a pena investir:

Pouca experiência

Investir em fundos de renda fixa é relativamente fácil. As taxas e os impostos são descontadas automaticamente, o investidor não precisa se preocupar.

Conservador

Alguns fundos são ótimos para pessoas com perfil conservador, é provável que renda mais do que a poupança.

Liquidez Diária

Alguns fundos tem por característica principal a liquidez imediata, ou seja, as cotas transformam-se em dinheiro na hora. A liquidez imediata é uma das características da reserva de emergência.

Conclusão

Espero que a leitura do artigo ajudou você a entender melhor sobre os fundos de renda fixa!

Por mais que o gestor seja profissional e tenha acesso a diversos produtos, há cuidados para delegar, e você acabou de conhecer todos eles!!

Se esse artigo te ajudou e acredita que possa ajudar mais pessoas, compartilhe!!

Deixe um comentário