O Tesouro Direto é uma plataforma acessível para todos onde são negociados os títulos do Governo disponibilizados com diferentes prazos e rentabilidades.

Por ser um investimento de renda fixa, e por ser do Governo, é o investimento mais seguro em relação ao risco do sistema financeiro brasileiro.

Há como investir buscando segurança e há formas de investir no Tesouro Direto buscando maiores valorizações!

Neste artigo vou explicar em detalhes o que é e como funciona o Tesouro Direto, e ainda, como ter uma valorização fora da curva.

O que é Tesouro Direto?

O Tesouro Direto é uma plataforma onde são negociados os títulos públicos, ou seja, você empresta o seu dinheiro para o Governo, esse por sua vez, o utiliza (ou deveria) para investir em questões públicas.

Quando você compra ação (pedaço de uma empresa), vamos supor que seja Itaúsa, você não diz eu investi no home brocker, você diz, eu investi na Itaúsa…

… da mesma maneira, você não investe no Tesouro Direto, você investe através do Tesouro Direto no Tesouro Selic, IPCA e/ou Prefixado.

Vamos ver cada uma das opções com calma.

Os países em sua grande maioria se endividam, por isso disponibilizam títulos para investir em melhorias, esperando conseguir rentabilizar e pagar as dívidas

Como funciona o Tesouro Direto?

O Tesouro Direto disponibiliza títulos de dívida, você empresta o seu dinheiro para o Governo.

Dessa forma, ajuda no desenvolvimento do país, porque o Governo usa o dinheiro arrecadado para investir em infraestrutura, saúde, pagar a dívida, entre outros.

Além de tudo isso, o investidor ainda ganha dinheiro.

Há 5 formas formas de rentabilizar esse empréstimo, explicadas a seguir.

O que é Tesouro Selic?

O Tesouro Selic é um investimento pós-fixado que rende 100% da taxa Selic Over, pode haver uma rentabilidade de +0 e alguma coisa (ágio) ou -0 e alguma coisa (deságio).

Esse ágio ou deságio acontece para arrecadar mais (ágio) ou o suficiente (deságio).

O montante do investimento fica somando até chegar a data de vencimento, você pode resgatar a qualquer momento.

No Tesouro Selic, há no cálculo um componente prefixado, ou seja, ao vender antes do vencimento, pode ser que o seu preço de mercado esteja menor do que o que você comprou. Vamos procurar entender melhor.

Tem como perder dinheiro no Tesouro Selic?

Sim. Para ter certeza que você não vai perder, mantenha-o até o vencimento. Há um componente prefixado, é difícil, mas pode acontecer que durante o período de investimento, o título diminua o seu valor.

É feito um calculado para definir o preço do título atual, esse cálculo está no e-book Guia completo sobre Tesouro Direto!

O que é Tesouro Prefixado?

Prefixado quer dizer, no mundo dos investimentos, fixo. Dessa forma, a taxa de rendimento do Tesouro Prefixado será igual até a data de vencimento, independente da oscilação da taxa Selic.

O montante do investimento fica somando até chegar a data de vencimento, você pode resgatar a qualquer momento.

Obviamente que o seu preço de mercado oscilará a depender da Taxa Selic, mas, caso você mantenha até o vencimento, rentabilizará o que foi acordado.

O que é Tesouro IPCA?

Alguns chamam o Tesouro IPCA de híbrido, por causa do modo de rentabilidade, observe a sua rentabilidade:

IPCA + uma taxa prefixada.

O Índice Nacional de Preços ao Consumidor Amplo (IPCA) é o índice que mede a inflação do Brasil.

Para ficar mais fácil, esse índice mede a diferença dos preços dos produtos brasileiros, ou seja, se for positiva, os preços de modo geral aumentaram e vice-versa.

Quando você investe nesse Tesouro e mora no Brasil, o seu poder de compra tende a manter.

O valor acumula até a data de vencimento, você resgata quando quiser, e caso vencer, o dinheiro cai na sua conta.

Também oscila a mercado.

Como funciona o Tesouro com juros semestrais?

A cada 6 meses de investimento você receberá um juros, chamado de cupom de juros.

Há cada dia útil rende algo no seu título. Após 6 meses, renderá conforme o título e caso for um Tesouro com juros semestrais, você receberá os juros.

Essa modalidade de investimento está disponível para Título Prefixado e atrelado à inflação.

Características do Tesouro Direto

O Tesouro Direto por ser uma plataforma, tem várias características.

Além do tripé dos investimentos (rentabilidade, risco e liquidez), há as taxas, tributos, prazos e as modalidades de investimento já denotadas.

Qual é a Liquidez do Tesouro Direto?

A liquidez do Tesouro Direto é de 1 dia (D+1), ou seja, você resgata hoje e um dia depois está na sua conta.

O horário disponível para negociação é das 09:30 às 18 horas e está fechado nos feriados e finais de semana.

A recompra (resgate antecipado) é assegurado pelo Tesouro Nacional a preço de mercado, explicarei mais em seguida.

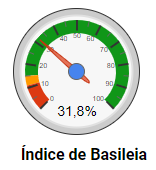

Qual a segurança do Tesouro Direto?

A segurança do Tesouro Direto é dada pelo Tesouro Nacional, em outras palavras, pelo Governo.

Praticamente todo o investimento de renda fixa é assegurado pelo Fundo Garantidor de Crédito (FGC), que permite até 250 mil reais por instituição por CPF em caso de não comprimento/falência.

Em uma escala de default (“quebradeira”), as instituições quebrariam primeiro e, por último, o Governo.

Por isso, comenta-se que a aplicação mais segura é o Tesouro Direto.

Facilidade

Para investir no Tesouro Direto basta ter conta em uma instituição financeira com dinheiro e acesso à internet.

Então, você pode investir no conforto da sua casa.

Acessibilidade

Pela possibilidade de investir com pouco dinheiro torna-se acessível para todas as pessoas.

Com apenas 30 reais, você pode emprestar o seu dinheiro para o Governo e receber juros.

Taxas e tributos

A taxa de custódia cobrada para manter o seu dinheiro, manutenção da conta e demais serviços é cobrado 0,25% a.a. pela B3, onde armazena-se os títulos, para valores acima de 10 mil reais investidos.

O imposto de operações financeiras (IOF) é cobrado caso você resgate nos primeiros 30 dias.

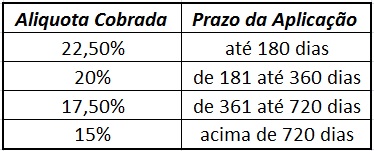

Por fim, o imposto de renda (IR) segue a tabela abaixo:

Descrevo melhor no meu Guia Completo sobre o Tesouro Direto.

Risco de venda no mercado

Vamos supor que você invista hoje no Tesouro Prefixado 2026, ou seja, você tem um investimento com rentabilidade fixa de 6,13%.

E em 2024, o mercado esteja pagando 7% de rentabilidade.

Quem vai querer comprar o seu título?

Ninguém, o mercado está pagando mais sem prazo de vencimento.

Como o Tesouro Nacional é obrigado a recomprar, comprará ao valor de mercado.

Nesse exemplo, você perderá dinheiro caso venda. Se mantiver contigo, renderá o que foi acordado inicialmente.

Esse risco é chamado de marcação a mercado.

Prazos de Vencimento do Tesouro Direto

Para você comprar uma dívida pública, o vencimento mais curto é de 3 anos.

O que pode ser muita coisa.

Por isso, é recomendado investir no prefixado ou no atrelado ao IPCA depois de formar a sua reserva de emergência.

Por mais que você possa resgatar a qualquer momento, você deixa para trás o ganho tributário, a segurança e estará exposto à marcação do mercado.

O que significa cada letra do Tesouro Direto?

Hoje nada, para facilitar a vida do investidor, trocou os nomes dos títulos.

Tesouro Selic era LFT.

Tesouro Prefixado era LTN.

De NTN-F para Tesouro Prefixado com Juros Semestrais.

Tesouro IPCA era NTN-B Principal.

De NTN-B para Tesouro IPCA com Juros Semestrais.

Para que dificultar a vida?

Quanto custa o Tesouro Direto?

O custo mínimo para investir no Tesouro Direto é de 30 reais.

Diferente das aplicações de renda fixa, em que há um mínimo e você investe qualquer valor a partir daí, no Tesouro Direto você compra títulos.

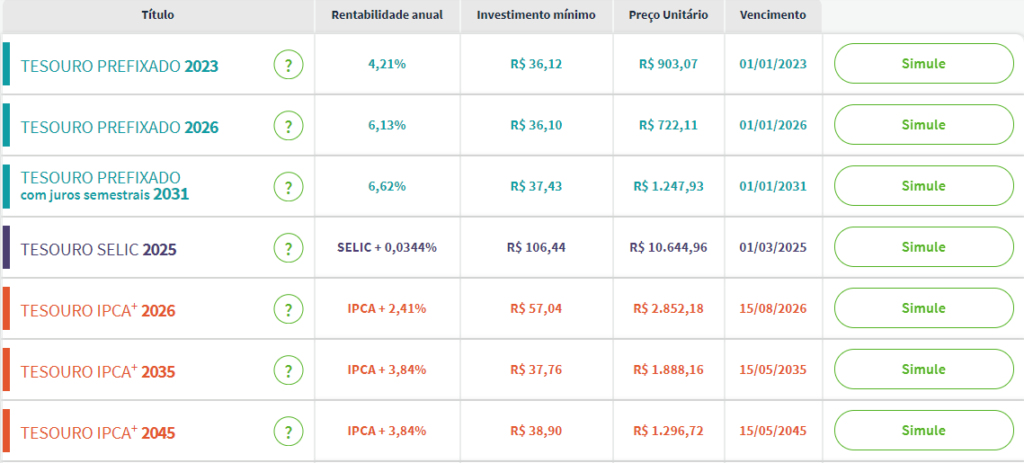

No caso de hoje, o título do Tesouro Selic está custando um total de R$ 10.644,96. Calma, você não precisa de tudo isso…

Acima, o custo é de 1 Preço Unitário (P. U.).

Você pode comprar 0,01 P. U., ou seja, para você investir no Tesouro Selic, o mínimo hoje é de R$ 106,44.

Nesse link aqui, você descobre o custo de cada título.

Como simular investimento no Tesouro Direto?

1 – Acesse este link.

2 – Escolha o título e clica em “Simule”.

Os próximos passos você segue no próprio site, respondendo as perguntas pessoais.

O único que te dará a resposta certa é o prefixado, porque a taxa é fixa.

Caso você quer comparar com o seu CDB, fundo de Renda Fixa, LCI ou outro, clica em alterar parâmetros.

Qual o Tesouro ideal para a reserva de emergência?

O Tesouro Selic serve para a reserva de emergência.

Em um comunicado oficial do Tesouro, esse investimento estará sempre disponível para a venda.

No entanto, por ser D+1, seria interessante você diversificar até a reserva de emergência.

Uma ideia é ter metade no Tesouro Selic e a outra metade em uma conta corrente remunerada com cartão de débito, assim você estará preparado para o pior.

Como investir no Tesouro Direto?

Logo após você abrir uma conta em uma instituição financeira, você receberá acesso à plataforma do Tesouro Direto, caso não receber, entre em contato com a instituição.

Depois disso, há duas formas, direto pela plataforma ou pela instituição.

Algumas instituições não permite você investir pela plataforma.

Como investir no Tesouro Direto através do Banco Inter?

Acesse sua conta no Tesouro Direto. Clique em investir e depois escolha um título.

Clica em “Adicionar” e após no carrinho de compras.

Clica para escolher uma instituição, no caso do Banco Inter será Inter DTVM LTDA.

Em seguida, escolhe quanto você quer investir e clica em investir.

Tesouro Selic vs Nubank

O Tesouro Selic rende 100% da Selic over e o Nubank rende 100% do CDI.

Não entendi Gilson, transforma em números.

Hoje a Selic over e o CDI estão com a mesma taxa de rentabilidade, 2,15% ao ano.

O imposto de renda e o IOF são iguais nas duas aplicações, inclusive, você pode ver quantos RDBs você tem clicando em Posição Detalhada.

Em questões de taxa, no Tesouro Direto tem a taxa de custódia acima de 10 mil reais.

Levando isso em consideração, a Nuconta vence na rentabilidade e os RDBs são assegurados pelo FGC.

A decisão final é sua!

É possível perder dinheiro no Tesouro Direto?

Sim, é, mas calma.

No tesouro prefixado e atrelado ao IPCA você perde caso as taxas subam e você venda antecipadamente.

Vou tentar explicar melhor, venha junto…

Por que você perde dinheiro no Tesouro Prefixado?

Você não perde dinheiro caso assegure até o vencimento e, como é prefixado, você consegue ver quanto você terás no dia do vencimento.

O preço do seu título depende dos juros de mercado, caso a Selic subir, o seu título não valerá tanto, mas se a taxa Selic cair, o seu título valorizará.

Então, você investe nesse título quando a taxa permanecer a mesma ou tende a cair.

Tesouro Direto pode fechar?

Em momentos de grande volatilidade, as taxas não conseguem ser precificadas, por isso, a negociação podem estar indisponíveis, menos a do Tesouro Selic, conforme Twitter do Tesouro Nacional no dia 13/03/2020.

O que acontece com o meu dinheiro se o Tesouro Direto fechar?

Você não perde, muitas pessoas tem receio pelo acontecido em 1990.

Caso você tiver posicionado no Tesouro Prefixado ou IPCA, você não poderá negociar o título. O seu dinheiro continuará lá, sem ninguém mexer.

O Tesouro Direto não deve ficar muitos dias fechado e cada vez está mais seguro em relação à plataforma.

Caso a sua posição for Tesouro Selic, dessa forma você poderá negociá-lo a vontade.

CDB ou Tesouro Selic?

Os CDBs com rentabilidade maior ou igual do que 100% do CDI ganham do Tesouro Selic. Ao não ser que tenha taxa para investir no CDB.

Dependendo do volume investido, até menos – mas perto de 100% – do que 100% do CDI rende mais no CDB do que no Tesouro Selic.

Como ter uma alta taxa de rentabilidade

O exemplo fica mais fácil em um título prefixado. Caso você compre um título hoje com a taxa Selic à 2,25 e prefixar a taxa em 4,21% (Prefixado 2023).

Na próxima reunião do COPOM, é decidido baixar a taxa básica de juros para 2% a.a..

Como resultado, o seu título aumenta o seu preço de mercado, e caso você vendê-lo, ganharás a valorização do título.

Por isso, quando alguém fala que está especulando no Tesouro Direto, ele prevê a queda da Selic.

Conclusão

O Tesouro Direto é um ótima plataforma e dentro dele, há investimentos para todos.

Contudo, há investimento para conservador (Tesouro Selic), para especulador e também para aqueles que querem elevar o seu preço de compra ao passar do tempo.

Dessa forma, é viável sempre ter algo investido nesse investimento. Consequentemente, o artigo 4 passos simples para investir no Tesouro Direto pode ser a próxima leitura.